אומרים שלכל דור יש את השיגעון שלו, אבל כפי שזה נראה כרגע הדור הזה מסתמן כמשפיע ביותר על הכלכלה, אולי יותר מכל דור אחר בתולדות האנושות. המשקיעים הפרטיים כבשו את וול סטריט ומהווים כיום למעלה מ-25% מהשווקים הפיננסים, ובפעם הראשונה בהיסטוריה נדמה שהממסד הפיננסי העשיר מתחיל לחשוש. לאחר שנה מלאה בעליות ומורדות, דרך חזרתו של נגיף הקורונה והנפקת ה״קמע״ החדש של המשקיעים, פלטפורמת המסחר רובינהוד, הנה כל מה שצריך לדעת על המהפכה שמטלטלת את הקרקע של וול סטריט, ואיך היא משנה את כל חוקי המשחק.

אפליקציית רובינהוד

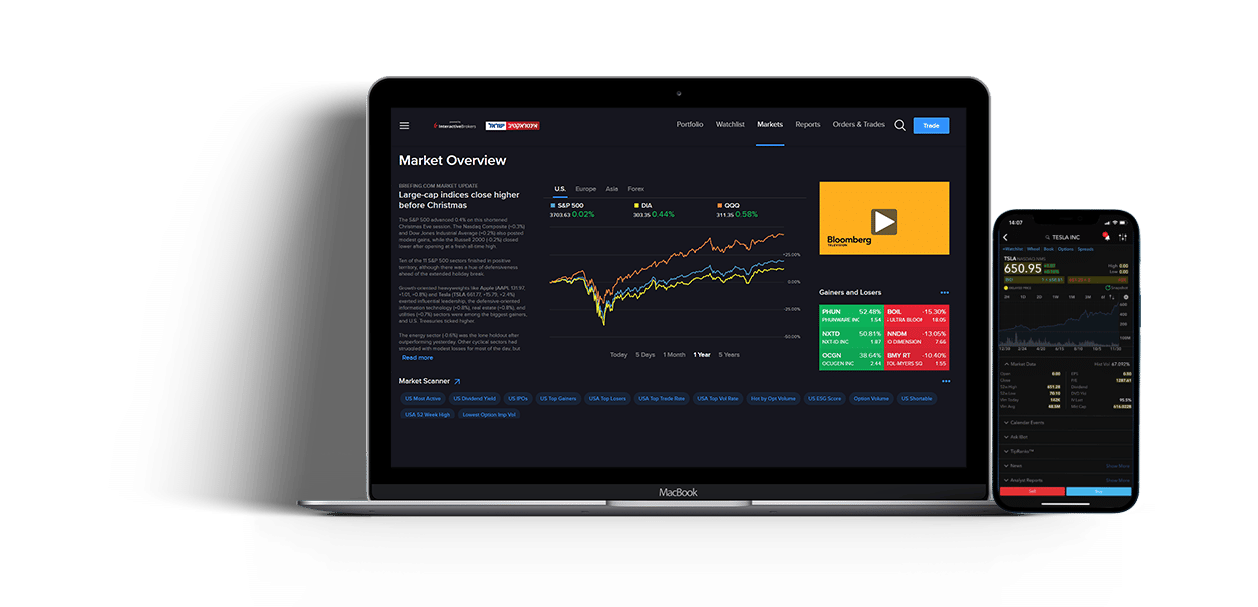

לפני שנתחיל, הסבר קצר למקרה שאתם לא מכירים: רובינהוד הינה אפליקציית מסחר אמריקאית בוול סטריט, שצברה פופולריות רבה בזכות ממשק שנבנה במיוחד לדור ה-Y ,עם עיצוב שכמעט ומזכיר משחק מחשב והצליח לכבוש את לבם של המשקיעים האמריקאים.

ילדי הרובינהוד הם כל מה שכלכלת אמריקה התעלמה ממנו במהלך השנים האפלות של כלכלתה, דרך התאוששותה והפיכתה למה שהיא היום. אותם ילדים, למרות גילם הצעיר הספיקו לחוות את טלטלות המשבר הכלכלי ב-2009 דרך מכירת בתיהם ופשיטות הרגל ההמוניות של הוריהם, הפכו מצעירים לבוגרים, והזעם על הכלכלה האמריקאית נשאר. אם בעבר פרופיל המשקיע הממוצע היה אדם אמיד, בדרך כלל בגיל 30 ומעלה, לבוש היטב ובעל רקע אקדמאי, כיום ילדי הרובינהוד קוראים על כך תיגר. אותם נערים, אשר ראו את המתרחש בכלכלת ארה״ב בתקופת הקורונה בדאגה גדולה, מצאו את מקומם בשווקים הפיננסים, דרך מגרש אשר גרם להם להרגיש בבית יותר מאי פעם. התוצאה? דמי כיס הפכו למזומן נזיל להשקעה, והחיסכון לקונסולה חדשה הפך ל-10 מניות בוול סטריט.

ברגע שכלכלת ארה״ב הבינה כי עליה לספק מענה פיננסי מיידי לאזרחיה, היא מיד עשתה זאת דרך מענקים וצ׳קים לכל אזרח, על מנת למנוע משבר כלכלי נוסף. אבל אותם צעירים כבר היו מתורגלים היטב מילדותם, והשקיעו באופטימיות רבה בהתאוששות שוק המניות האמריקאי. זה גרם לשינוי במאזן הכוחות כאשר בפעם הראשונה בהיסטוריה, הפך ״הכסף הטיפש״ ל״כסף החכם״, כזה שמבצע מהלכים בשווקים הפיננסים ונותן פייט ללוויתנים הגדולים של השוק.

בחודש ינואר האחרון, מניית גיים סטופ (GME) הגיע לשיאים חדשים, כאשר מחיר המנייה זינק למחיר דמיוני של יותר מ-300$, זאת לאחר שהמניה נסחרה ארבעה חודשים לפני כן רק ב־6 דולרים. דוגמה נוספת היא מנית AMC אשר סיכמה בחודש מאי עלייה של יותר מ-1000% לאחר ש״ילדי הרובינהוד״ החליטו לשנות את המשחק. דור הרובינהוד עשה הכל על מנת ליצור תיגר ולהתנגד ל״חתולים השמנים״ של וול סטריט- אותם קרנות גידור שבפעם הראשונה ״נתפסו על חם״ כאשר דור שלם של צעירים, ברובם נטולי השכלה פיננסית מינימלית התאגדו לסחור יחד והפכו את וול-סטריט למגרש הביתי שלהם. אל תטעו, דור הרובינהוד אמנם לא מחונך פיננסית אבל מבין את חוקי המגרש, ובכך ביצע שורט סקוויז, המושג שהפך לשם השני של מניות הרדיט ושאר הפורומים, אשר הצליח לטלטל את קרנות הגידור. הרעיון הענק לנסות להגיב לקרנות הגידור האקטיביסטיות שמפרסמות פוזיציות שורט ובכך יש האומרים ״יורות את יריית המוות״ בעסקים במשבר, היה הצלחה מסחררת עבורם. ניתן להתייחס לשורט סקוויז כמפולת של כדור שלג, כאשר בכל פעם שמחיר המניה עולה, עוד ועוד שורטיסטים מקטינים או סוגרים לחלוטין את העסקה שלהם (ע״י קניית המניות אותם השאילו בשורט) ובכך מחיר המניה ממשיך לזנק ומכניס עוד ועוד שורטיסטים למעגל הקניה. התוצאה לא איחרה לבוא, ואנשים כמו

סטיב כהן מ-Fidelity או גייב פלוטקין מ-Melvin Capital, הפסידו לפי ההערכות למעלה מ-$20,000,000,000 במה שמסתמן כשורט סקוויז המשמעותי ביותר בהיסטוריית וול סטריט.

תמונה קטנה שממחישה הכל: (מימין) פלטפורמת הפורומים רדיט, סמל קבוצת WSB ורחוב וול סטריט.

אומרים ש״הבית תמיד מרוויח״, ובכן, המרוויחה הגדולה מכל הסיפור היא ללא ספק רובינהוד (HOOD) ובחודש מרץ האחרון פורסם שהכנסות רובינהוד המריאו ביותר מ-500% ל-682 מיליון דולר ב-2020, וקהל הלקוחות שלה יותר מהכפיל את עצמו ומונה כעת למעלה מ-20 מיליון לקוחות. מאז הספיקה רובינהוד ״להכות בברזל החם״ וללכת להנפקה, כאשר תומחרה במחיר מניה של 38 דולר לפי שווי שוק של 32 מיליארד דולר.

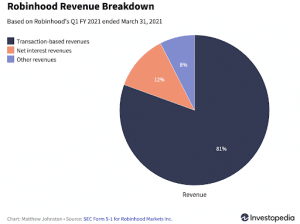

נכון לכתיבת מילים אלה, שווי השוק של רובינהוד זינק ב-10 מיליארד דולר ל-42 מיליארד דולר, ורק לפני כשבועיים פורסם שביום ההנפקה המייסד והמנכ״ל ולד טנב מכר מניות בסך 275 מיליון דולר, רגע לפני שזינקה ביותר מ-50% למחיר של 78$ למניה. אם אתם קוראים את המאמרים שלנו בנוגע לחברות הטכנולוגיה ובמיוחד ענקיות הפינטק, אתם בטח כבר יודעים שהנכס הכי חשוב שלהן הוא הדאטה שהן אוספות, והשימוש הנרחב שיש להם בה. מרבית הכנסות רובינהוד מגיעות ממכירת נתוני המסחר או בשפה המקצועית Payment For Order Flow – PFOF. מדובר בנתונים מאוד משמעותיים עבור גופים מסוימים. כמה משמעותיים? מאוד משמעותיים! PFOF הוא בעצם ה״פיצוי״ שמקבל ברוקר על המידע שהוא מעביר לגורם צד שלישי אודות רכישות ומכירות בתוך הפלטפורמה. כל המודל העסקי של רובינהוד מתבסס על נושא ה-PFOF אשר היווה למעלה מ-80% מהכנסות החברה וזינק בכ-340% ל-420.4 מיליון דולר בשנת 2021.

הכנסות רובינהוד Q1 2021

היום, יום רביעי לאחר סגירת המסחר תפרסם רובינהוד את דוחותיה בפעם הראשונה, לאחר שהצליחה לטלטל את הקרקע בוול סטריט מספר פעמים בכך ששינתה בפעם הראשונה את התעשייה אשר בעבר הייתה נחלתם של העשירים, והפכה אותה לנחלת הכלל ולמגרש הביתי של הצעירים. אירוע זה הולך להיות מעניין בגלל מגוון סיבות, ביניהן השאלה העיקרית האם צמיחת המשתמשים עדיין נמצאת במגמת עלייה או שמא היה מדובר בזינוק חד רגעי בעקבות מגפת הקורונה ועליית המודעות הפיננסית של הנוער, ובעיקר בעקבות החלטתה לקחת עוד צעד שנוי במחלוקת ומעורר השראה עבור משקיעים מסוימים והוא לאפשר למשקיעים פרטיים לשאול שאלות במהלך פרסום הדוחות.

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.